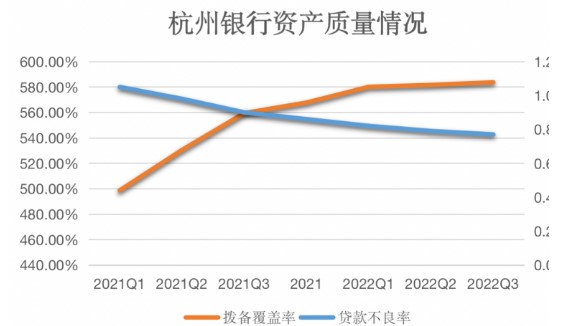

日前,杭州银行披露2022年前三季度业绩报告,截至2022年9月末,银行营业收入为260.62亿元,同比增长16.47%;归属于上市公司股东的净利润为92.75亿元,同比增长31.82%。杭州银行资产总额为15634.43亿元,较上年末增长12.43%;贷款、存款总额分别为6776.45亿元、8709.45亿元,较上年末分别增长15.14%、7.44%。 资产质量方面,截至今年9月末,杭州银行不良贷款率为0.77%,较上年末下降0.09%,连续多个季度呈下降趋势;拨备覆盖率为583.67%,较上年末提高15.96%。近年来,杭州银行拨备覆盖率持续增长。2018-2021年,该行的拨备覆盖率分别为256%、316.71%、469.54%、567.71%。杭州银行贷款不良率及拨备覆盖率情况,根据银行财报制图 今年5月,银保监会曾强调鼓励拨备水平较高的大型银行及其他优质上市银行有序降低拨备覆盖率,释放更多信贷资源。高水平拨备率有助于不良风险防范,提升银行经营稳健性,但值得关注的是,根据监管相关规定,拨备覆盖率超过150%两倍以上,被视为存在隐藏利润倾向。

数据显示,截至今年9月末,杭州银行逾期贷款与不良贷款比例为84.08%,逾期90天以上贷款与不良贷款比例为74.11%。从贷款五级分类来看,杭州银行的关注类、次级类、可疑类贷款都在增长,今年9月末,这三类贷款余额分别为31.22亿元、27.98亿元、8.26亿元,较上年末分别增长8.82亿元、1.32亿元、2.07亿元。

另外,2019-2021年及2022年上半年,杭州银行的房地产贷款不良率分别为0.27%、2.79%、3.78%、3.46%,呈波动上升态势。其中,在2021年及今年上半年,房地产行业是对杭州银行贷款不良率影响较大的行业。今年上半年,杭州银行房地产行业贷款、建筑行业贷款余额均较上年末有所增长,增长金额分别为26.69亿元、59.57亿元。杭州银行亦在今年半年报中指出,存量房地产贷款拨备充足,报告期末房地产行业拨备覆盖率超过550%。此外,中银证券(10.460, -0.37, -3.42%)(601696.SH)在对杭州银行的评级公告中指出,房地产行业对银行资产质量影响较大。